Рейтинговое агентство НКР подтвердило кредитный рейтинг «Танжент Памп Кампани Холдингс Лтд.» (далее также «компания») на уровне AA-.ru со стабильным прогнозом. Одновременно с этим кредитный рейтинг выпуска биржевых облигаций ООО «Борец Капитал», которое входит в состав «Танжент Памп Кампани Холдингс Лтд.», серии 001P-02 (RU000A107BR1) подтверждён на уровне АА-.ru.

Резюме

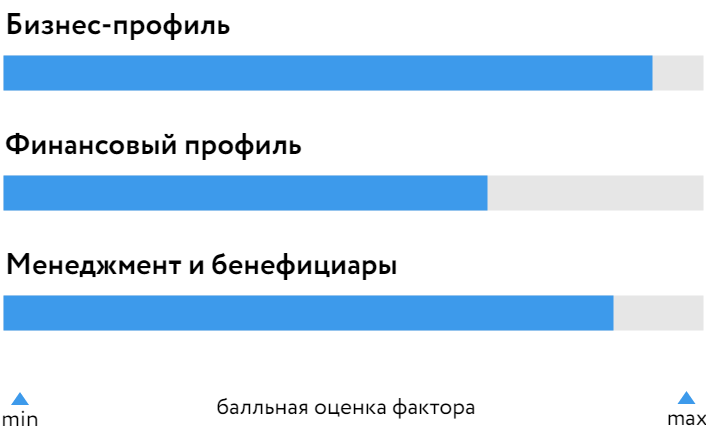

- Рыночные позиции «Танжент Памп Кампани Холдингс Лтд.» оцениваются как сильные — компания является одним из лидеров производства и сервисного обслуживания электроцентробежных насосов для добычи нефти как в России, так и в мире.

- Сильную оценку специфического риска бизнес-профиля поддерживают географическая диверсификация бизнеса, высокая оценка операционного рычага и низкие показатели концентрации активов.

- Сдерживающее влияние на оценки бизнес-профиля оказывают риски возможного снижения темпов роста спроса на продукцию компании вследствие цикличности, присущей нефтедобыче.

- Сдерживающее влияние на оценку финансового профиля оказывает зависимость денежного потока от колебаний оборотного капитала, что способно временно ухудшать показатели долговой нагрузки и обслуживания долга.

- Высокая оценка фактора «Менеджмент и бенефициары» обусловлена сильными корпоративным управлением и управлением рисками, акционерные риски оцениваются как низкие.

- Рейтингуемый НКР выпуск биржевых облигаций ООО «Борец Капитал» имеет статус старшего необеспеченного долга, гарантированного публичной безотзывной офертой от «Танжент Памп Кампани Холдингс Лтд.», по нему не предусмотрены корректировки за субординацию и обеспечение; кредитный рейтинг выпуска биржевых облигаций соответствует кредитному рейтингу «Танжент Памп Кампани Холдингс Лтд.» — АА-.ru.

Структура БОСК

Информация о рейтингуемом лице

«Танжент Памп Кампани Холдингс Лтд.» (Tangent Pump Company Holdings Ltd.) — вертикально интегрированная компания нефтяного машиностроения, специализируется на разработке, производстве и сервисном обслуживании электроцентробежных насосов для добычи нефти. Основные производственные активы сосредоточены в России, у компании также есть ряд сервисных и производственных центров в других странах мира. Компания зарегистрирована в Дубае, ОАЭ, до 2022 года — «Борец Интернешнл Лимитед» (Borets International Limited).

Обоснование рейтингового действия

Факторы, определившие уровень БОСК: aa-

Сильные позиции на ключевых рынках присутствия, низкая концентрация активов

Оценку бизнес-профиля компании, в первую очередь, определяют лидирующие позиции в сегменте производства и сервисного обслуживания электроцентробежных насосов (ЭЦН) для добычи нефти, доля которых на мировом рынке нефтепромыслового оборудования устойчиво растёт. Рыночная доля компании по количеству установленных насосов составляет 22% на мировом рынке и около 34% в России. Доля выручки компании в России в 2023 году составила 48% (56% в 2022 году), а на международных рынках — 52%. Контрактная база компании включает крупнейшие отечественные и международные нефтедобывающие компании. В 2024–2027 гг. компания ожидает среднегодового роста выручки в пределах 10,2% за счёт увеличения доли на основных рынках присутствия. Несмотря на волатильность нефтяного рынка, рост поставок ожидается как в российском, так и в международном сегментах оборудования в силу исчерпания возможностей менее технологичной добычи нефти в большинстве регионов. Наиболее быстрорастущими рынками сбыта являются Россия, страны Северной и Латинской Америки, Северной Африки и Ближнего Востока.

Сильную оценку специфического риска бизнес-профиля поддерживают географическая диверсификация бизнеса, высокая оценка операционного рычага и низкие показатели концентрации активов. Определяющим фактором спроса на продукцию компании является физический объём добычи нефти в мире, в то время как ценовые колебания нефтяного рынка ограниченно влияют на динамику операционных показателей. На протяжении рыночного цикла компания демонстрировала стабильность операционной маржи, которую поддерживает существенная доля поступлений от обслуживания оборудования даже в периоды сокращения добычи нефти. Высокая степень вертикальной интеграции минимизирует зависимость от поставщиков, поскольку компания самостоятельно производит 80% комплектующих. Низкая концентрация активов обусловлена их широкой географической диверсификацией в России и обширной сетью сервисно-производственных и сервисных центров в более чем 15 странах.

Основным риском с точки зрения бизнес-профиля компании, по мнению НКР, является потенциальное замедление динамики спроса на продукцию компании в условиях продолжительных периодов низких цен на нефть, влекущих добровольные ограничения добычи со стороны ведущих производителей и последующее снижение интенсивности эксплуатации скважин.

Высокая рентабельность и долгосрочная структура долга

Положительное влияние на оценку финансового профиля компании оказывает существенное улучшение временно́й и отчасти валютной структуры долга. После рефинансирования краткосрочных обязательств в 2023 году долг компании на 95,3% состоял из облигационных займов с погашением в 2025 и 2026 годах. На конец 2023 года валютная структура долга на 55,4% была представлена валютными обязательствами. Валютные риски, связанные со структурой долговых обязательств, компенсируются существенной долей валютной выручки компании.

Отношение совокупного долга к OIBDA на конец 2023 года выросло до 3,19 по сравнению с 2,87 годом ранее. В 2024 году ожидается восстановление показателя долговой нагрузки до 2,83, что обусловлено улучшением показателя OIBDA и сокращением совокупного долга.

Сдерживающее влияние на оценку финансового профиля оказывает зависимость денежного потока от операционной деятельности от колебаний оборотного капитала (рост дебиторской задолженности и снижение оборачиваемости запасов) при существенном увеличении продаж, что способно временно ухудшать показатели долговой нагрузки и обслуживания долга. Отношение FFO (средства от операционной деятельности до уплаты процентов) к совокупному долгу было отрицательным в 2023 году, однако по итогам 2024 года ожидается восстановление показателя до 9%.

Оценку финансового профиля поддерживают сравнительно высокие показатели ликвидности баланса. Соотношение ликвидных активов и текущих обязательств по итогам 2023 года составило 260% (106% годом ранее), и по итогам 2024 года агентство ожидает повышения этого показателя до 296% с учётом дополнительной ликвидности в виде открытых банковских лимитов. Внутренняя политика компании предписывает поддержание ликвидности на уровне не менее 5% выручки, а также наличие подтвержденных банковских кредитных лимитов.

Показатели рентабельности оказывают существенное положительное влияние на оценку финансового профиля. Отношение OIBDA к выручке за 2023 год увеличилось с 27% до 28%, рентабельность активов по чистой прибыли на конец прошлого года составила — 8%. НКР прогнозирует сохранение высокой рентабельности бизнеса в среднесрочной перспективе благодаря устойчивости позиций компании на основных рынках присутствия.

Оценку финансового профиля сдерживают показатели структуры фондирования компании. На долю капитала приходится 26% пассивов. Вместе с тем в настоящее время отсутствует концентрация на одном крупнейшем кредиторе благодаря доминированию облигационных займов в структуре долга.

Низкие акционерные риски, высокое качество корпоративного управления

Структура собственников компании была раскрыта агентству и оценивается как стабильная и не несущая существенных рисков.

В компании сформированы необходимые политики в части корпоративного управления, функционируют комитеты по финансам, аудиту и вознаграждениям. Разработаны формализованные процедуры взаимодействия и раскрытия операций со связанными сторонами, утверждена дивидендная политика, корпоративные стандарты долговой нагрузки и минимально приемлемые нормы прибыли от слияний и поглощений. Операционные процедуры компании сертифицированы по международным стандартам ISO 9001 и API.

Компания подготавливает консолидированную аудированную отчётность по МСФО на годовой основе, полугодовая отчётность по МСФО проходит обзорную проверку аудиторов.

Кредитная история и платёжная дисциплина компании оцениваются положительно.

НКР отмечает положительный опыт взаимодействия с инвесторами, позволивший существенно улучшить структуру долгового портфеля, а также успешную реализацию стратегии по локализации производства за пределами РФ.

Результаты применения модификаторов

Стресс-тестирование в условиях негативных рыночных тенденций, влекущих за собой значительное снижение выручки и операционной прибыли при сохранении объёма долга, не оказало существенного влияния на уровень БОСК.

С учётом влияния модификаторов ОСК подтверждена на уровне aa-.ru.

Оценка внешнего влияния

НКР не учитывает вероятность экстраординарной поддержки со стороны ключевых бенефициаров.

Кредитный рейтинг «Танжент Памп Кампани Холдингс Лтд.» подтверждён на уровне AA-.ru.

Облигационный выпуск ООО «Борец Капитал»

Выпуск биржевых облигаций ООО «Борец Капитал» серии 001P-02 (RU000A107BR1) имеет статус старшего необеспеченного долга. Рейтинг учитывает публичную безотзывную оферту от «Танжент Памп Кампани Холдингс Лтд.» и поручительство от ООО «ПК «Борец», также входящего в «Танжент Памп Кампани Холдингс Лтд.».

По мнению НКР, указанная оферта позволяет установить кредитный рейтинг выпуска биржевых облигаций ООО «Борец Капитал» на одном уровне с кредитным рейтингом «Танжент Памп Кампани Холдингс Лтд.» — AA-.ru.

Факторы, способные привести к изменению рейтинга

К повышению кредитного рейтинга или улучшению прогноза могут привести существенный рост доли компании на основных рынках присутствия, снижение уровня долговой нагрузки, дальнейшее повышение доли капитала в структуре фондирования, формирование дополнительных источников ликвидности.

Кредитный рейтинг может быть снижен, или прогноз может быть ухудшен в случае, если на фоне негативной рыночной конъюнктуры произойдёт сокращение числа заказов на новое оборудование или отказ от аренды действующего, что приведёт к падению выручки, снижению рентабельности, ухудшению показателей долговой нагрузки.

Кредитный рейтинг облигаций может быть изменён вслед за соответствующим изменением кредитного рейтинга «Танжент Памп Кампани Холдингс Лтд.».

Регуляторное раскрытие

При присвоении кредитного рейтинга «Танжент Памп Кампани Холдингс Лтд.» и выпуску облигаций компании использовались Методология присвоения кредитных рейтингов по национальной шкале для Российской Федерации нефинансовым компаниям, Методология присвоения кредитных рейтингов по национальной шкале для Российской Федерации долговым обязательствам, Основные понятия, используемые Обществом с ограниченной ответственностью «Национальные Кредитные Рейтинги» в методологической и рейтинговой деятельности, и Оценка внешнего влияния при присвоении кредитных рейтингов по национальной шкале для Российской Федерации. Кредитный рейтинг присвоен по национальной рейтинговой шкале.

Кредитный рейтинг «Танжент Памп Кампани Холдингс Лтд.» был впервые опубликован 21.06.2023 г. Кредитный рейтинг выпуска биржевых облигаций ООО «Борец Капитал» серии 001P-02 (RU000A107BR1) был впервые опубликован 06.12.2023 г.

Присвоение кредитного рейтинга и определение прогноза по кредитному рейтингу основываются на информации, предоставленной «Танжент Памп Кампани Холдингс Лтд.», а также на данных и материалах, взятых из публичных источников.

Фактов и событий, позволяющих усомниться в корректности и достоверности предоставленных данных, зафиксировано не было. Кредитный рейтинг является запрошенным, компания «Танжент Памп Кампани Холдингс Лтд.» принимала участие в процессе присвоения кредитного рейтинга.

Пересмотр кредитного рейтинга и прогноза по кредитному рейтингу ожидается не позднее календарного года с даты публикации настоящего пресс-релиза.

НКР не оказывало «Танжент Памп Кампани Холдингс Лтд.»дополнительных услуг.

Конфликтов интересов в процессе присвоения кредитного рейтинга и определения прогноза по кредитному рейтингу «Танжент Памп Кампани Холдингс Лтд.» зафиксировано не было.

Рейтингуемый выпуск облигаций

|

Серия |

001P-02 |

|

Государственный номер выпуска ценных бумаг |

4B02-02-00676-R-001P |

|

ISIN |

RU000A107BR1 |

|

Тип долговой бумаги |

старший необеспеченный долг |

|

Объём выпуска ценных бумаг |

8 000 000 000 руб. |

|

Дата погашения |

25.11.2025 г. |

|

Ставка купона |

RUONIA + 2,25% годовых |

© 2024 ООО «НКР».

Ограничение ответственности

Все материалы, автором которых выступает Общество с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР»), являются интеллектуальной собственностью ООО «НКР» и/или его лицензиаров и защищены законом. Представленная на сайте ООО «НКР» в сети Интернет информация предназначена для использования исключительно в ознакомительных целях.

Вся информация о присвоенных ООО «НКР» кредитных рейтингах и/или прогнозах по кредитным рейтингам, предоставленная на сайте ООО «НКР» в сети Интернет, получена ООО «НКР» из источников, которые, по его мнению, являются точными и надёжными. ООО «НКР» не осуществляет проверку представленной информации и не несёт ответственности за достоверность и полноту информации, предоставленной контрагентами или связанными с ними третьими лицами.

ООО «НКР» не несёт ответственности за любые прямые, косвенные, частичные убытки, затраты, расходы, судебные издержки или иного рода убытки или расходы (включая недополученную прибыль) в связи с любым использованием информации, автором которой является ООО «НКР».

Любая информация, являющаяся мнением кредитного рейтингового агентства, включая кредитные рейтинги и прогнозы по кредитным рейтингам, является актуальной на момент её публикации, не является гарантией получения прибыли и не служит призывом к действию, должна рассматриваться исключительно как рекомендация для достижения инвестиционных целей.

Кредитные рейтинги и прогнозы по кредитным рейтингам отражают мнение ООО «НКР» относительно способности рейтингуемого лица исполнять принятые на себя финансовые обязательства (кредитоспособность, финансовая надёжность, финансовая устойчивость) и/или относительно кредитного риска его отдельных финансовых обязательств или финансовых инструментов рейтингуемого лица на момент публикации соответствующей информации.

Воспроизведение и распространение информации, автором которой является ООО «НКР», любым способом и в любой форме запрещено, кроме как с предварительного письменного согласия ООО «НКР» и с учётом согласованных им условий. Использование указанной информации в нарушение указанных требований запрещено.

Любая информация, размещённая на сайте ООО «НКР», включая кредитные рейтинги и прогнозы по кредитным рейтингам, аналитические обзоры и материалы, методологии, запрещена к изменению, ранжированию.

Содержимое не может быть использовано для каких-либо незаконных или несанкционированных целей или целей, запрещённых законодательством Российской Федерации.

Кредитные рейтинги и прогнозы по кредитным рейтингам доступны на официальном сайте ООО «НКР» в сети Интернет.

Ключевые финансовые показатели млн долларов США- Базовая ОСК aa-

- Peer-анализ —

- Стресс-тест —

- ОСК aa-.ru

- Внешнее влияние —

- Кредитный рейтинг AA-.ru

- Прогноз стабильный

о рейтингуемом лице: «Танжент Памп Кампани Холдингс Лтд.»