Рейтинговое агентство НКР подтвердило кредитный рейтинг ООО «ПИК-Корпорация» (далее — «ПИК-Корпорация», «компания») на уровне AA-.ru со стабильным прогнозом.

Одновременно с этим кредитные рейтинги трёх выпусков облигаций компании (ISIN RU000A1016Z3, RU000A105146, RU000A107QH0) подтверждены на уровне АА-.ru.

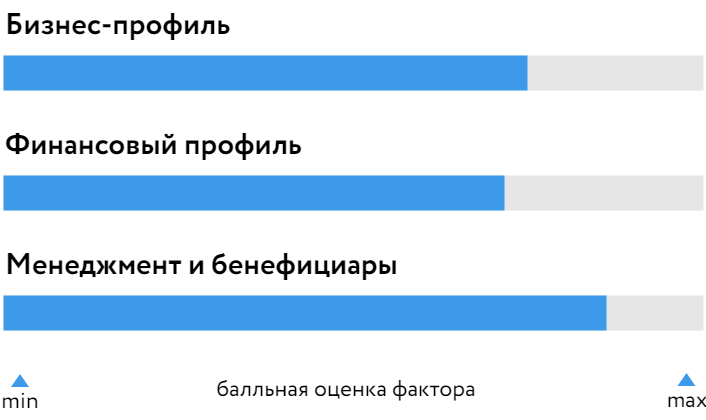

Структура БОСК

Информация о рейтингуемом лице

ООО «ПИК-Корпорация» входит в группу «ПИК» и владеет основным объёмом активов группы. Холдинговой компанией группы «ПИК» является ПАО «ПИК-специализированный застройщик» (далее — «ПИК СЗ»), которому принадлежит 100% ООО «ПИК-Корпорация». «ПИК-Корпорация» не является застройщиком, это позволяет ей обеспечивать деятельность по привлечению публичного долгового финансирования в интересах всей группы. Кроме того, компания владеет основными девелоперскими проектами группы, выполняет функции генерального подрядчика, балансодержателя производственных активов и управляет недвижимостью и сетями.

Обоснование рейтингового действия

Факторы, определяющие уровень БОСК: a+

Лидерство на рынках присутствия и высокая диверсификация потребителей и поставщиков

Сильная оценка систематического риска бизнес-профиля «ПИК-Корпорации» обусловлена лидирующими позициями группы «ПИК» на российском рынке жилья. В число значимых рынков присутствия в девелопменте входит сегмент В2С в Москве и Московской области, также группа «ПИК» осуществляет строительные работы. Специализация на столичном регионе позитивно влияет на выручку «ПИК-Корпорации» из-за высокого среднего дохода и концентрации платёжеспособного населения в Московском регионе.

Рыночные позиции «ПИК-Корпорации» остаются устойчивыми благодаря значительному отрыву от конкурентов и высоким барьерам для входа новых участников. Историческая волатильность рынков присутствия оценивается как умеренная, поскольку за последние 10 лет в столичном регионе было два значительных снижения объёмов строительства и цен на недвижимость (порядка 14%).

Агентство отмечает, что негативное влияние на потенциал роста рынка жилищного строительства в настоящий момент оказывают продолжающееся снижение доступности жилья без ипотеки, неопределённость в отношении сохранившихся ипотечных программ с господдержкой и резкий рост ключевой ставки. При этом НКР полагает, что снижение спроса в первую очередь отразится на более мелких игроках, которые не смогут гибко управлять операционными процессами, и ещё больше консолидирует отрасль вокруг крупных девелоперов.

Группа «ПИК» обладает значительным земельным банком (свыше 20 млн м2). Сохраняются невысокая концентрация поставщиков и небольшая концентрация активов.

Сильная ликвидность на фоне умеренных показателей долговой нагрузки и рентабельности

Долговая нагрузка «ПИК-Корпорации» (совокупный долг / OIBDA) за 12 месяцев, завершившихся 30.06.2024 г., снизилась с 5,1 до 2,7 в связи с тем, что OIBDA выросла сильнее, чем совокупный долг с поправкой на остатки средств на эскроу-счетах. К 30.06.2025 г. ожидается увеличение долговой нагрузки компании до 3,8 в результате снижения OIBDA и сохранения текущего уровня долга.

Показатели обслуживания долга «ПИК-Корпорации» выше среднего: на 30.06.2024 г. ликвидные средства для обслуживания долга в 3,4 раза превышали проценты и краткосрочные обязательства.

Ликвидность компании с учётом остатков неиспользованных кредитных линий банков находится на высоком уровне: размер денежных средств и их эквивалентов на 30.06.2024 г. более чем в 2,4 раза покрывал объём текущих обязательств; к 30.06.2025 г. прогнозируется сохранение текущего уровня.

Рентабельность по OIBDA за 12 месяцев, завершившихся 30.06.2024 г., выросла с 10% до 24%, к 30.06.2025 г. прогнозируется сохранение текущего уровня.

Доля заёмных средств в структуре фондирования «ПИК-Корпорации» на 30.06.2023 г. составляла около 84%, а к 30.06.2024 г. сократилась до 77%. За 12 месяцев по 30.06.2025 г. ожидается дальнейшее снижение до 74% в связи с ожидаемым увеличением капитализации компании.

Низкие акционерные риски и высокое качество корпоративного управления

Акционерные риски «ПИК-Корпорации» оцениваются как низкие. История бизнеса бенефициаров и структуры активов прозрачна. Акционерных конфликтов не выявлено.

Корпоративное управление и управление операционными рисками соответствуют лучшей практике, политика управления ликвидностью сравнительно консервативна (денежные средства размещены

в топ-10 российских банков по размеру активов). Планы «ПИК-Корпорации» содержат исчерпывающую информацию по операционным, инвестиционным и финансовым показателям на трёхлетнем горизонте.

Группа «ПИК» имеет долгосрочную (более пяти лет) положительную кредитную историю и положительную платёжную дисциплину по уплате как налоговых, так и иных обязательств.

Результаты применения модификаторов

Стресс-тестирование не оказало влияния на уровень БОСК. Рассмотренные стресс-сценарии продемонстрировали устойчивость БОСК «ПИК-Корпорации» к макроэкономическому стрессу и иным негативным тенденциям в девелоперской отрасли.

С учётом влияния модификаторов ОСК установлена на уровне a+.ru.

Оценка внешнего влияния

НКР учитывает вероятность экстраординарной поддержки компании со стороны группы «ПИК», в частности ПАО «ПИК СЗ». Согласно методологии НКР, оценка собственной кредитоспособности (ОСК) «ПИК СЗ» находится на уровне аа-.ru. Агентство высоко оценивает значимость «ПИК-Корпорации» как ключевого актива группы, а также качество контроля и механизмов влияния группы «ПИК», учитывая полную интеграцию компании в её операции.

Указанные факторы обусловливают подтверждение кредитного рейтинга ООО «ПИК-Корпорация» на уровне AА-.ru — на одну ступень выше его ОСК.

Облигационные выпуски ООО «ПИК-Корпорация»

Выпуски облигаций ООО «ПИК-Корпорация» серии ПИК К 1P5 (RU000A105146), серии ПИК К 1P2 (RU000A1016Z3) и серии ЗО-2026 (RU000A107QH0) имеют статус старшего необеспеченного долга, по ним не предусмотрены корректировки за субординацию и обеспечение.

Кредитные рейтинги выпусков соответствуют кредитному рейтингу ООО «ПИК-Корпорация» и подтверждаются на уровне AA-.ru.

Факторы, способные привести к изменению рейтинга

К повышению кредитного рейтинга или улучшению прогноза «ПИК-Корпорации» могут привести снижение долговой нагрузки, рост запаса прочности по обслуживанию долга, увеличение рентабельности бизнеса по мере раскрытия эскроу-счетов, дальнейшая монетизация новых услуг на базе собственных ИТ-продуктов, увеличение доли собственного капитала в источниках фондирования.

Кредитный рейтинг может быть снижен, или прогноз может быть ухудшен в случае существенного ослабления экономической активности и темпов роста девелоперского бизнеса, которое отрицательно скажется на показателях долговой нагрузки, обслуживания долга и ликвидности, а также на ценах и объёмах продаж жилой недвижимости.

Кредитные рейтинги облигаций могут быть изменены вслед за соответствующим изменением кредитного рейтинга «ПИК-Корпорации».

Рейтингуемые выпуски облигаций

|

Серия |

ПИК К 1P2 |

ПИК К 1P5 |

ЗО-2026 |

|

Государственный номер выпуска ценных бумаг |

4B02-02-00464-R-001P |

4B02-05-00464-R-001P |

4-01-00464-R |

|

ISIN |

RU000A1016Z3 |

RU000A105146 |

RU000A107QH0 |

|

Тип долговой бумаги |

старший необеспеченный долг |

старший необеспеченный долг |

старший необеспеченный долг |

|

Объём выпуска ценных бумаг |

7 млрд руб. |

395 млн долларов США |

525 млн долларов США |

|

Дата погашения |

11.12.2024 |

19.11.2026 |

19.11.2026 |

|

Ставка купона |

8,25% |

5,625% |

5,625% |

.

Регуляторное раскрытие

При присвоении кредитного рейтинга ООО «ПИК-Корпорация» использовались Методология присвоения кредитных рейтингов по национальной шкале для Российской Федерации нефинансовым компаниям, Методология присвоения кредитных рейтингов по национальной шкале для Российской Федерации долговым обязательствам, Основные понятия, используемые обществом с ограниченной ответственностью «Национальные Кредитные Рейтинги» в методологической и рейтинговой деятельности и Оценка внешнего влияния при присвоении кредитных рейтингов по национальной шкале для Российской Федерации. Кредитный рейтинг присвоен по национальной рейтинговой шкале.

Кредитный рейтинг ООО «ПИК-Корпорация» был впервые опубликован 09.04.2020 г. Кредитные рейтинги выпусков облигаций ООО «ПИК-Корпорация» серии ПИК К 1P5 (RU000A105146), серии ПИК К 1P2 (RU000A1016Z3) и серии ЗО-2026 (RU000A107QH0) были впервые опубликованы 08.08.2024 г.

Присвоение кредитных рейтингов и определение прогноза по кредитному рейтингу основываются на информации, предоставленной ООО «ПИК-Корпорация», а также на данных и материалах, взятых из публичных источников.

Фактов и событий, позволяющих усомниться в корректности и достоверности предоставленных данных, зафиксировано не было. Кредитные рейтинги являются запрошенными, ООО «ПИК-Корпорация» принимало участие в процессе присвоения кредитных рейтингов.

Пересмотр кредитных рейтингов ООО «ПИК-Корпорация» и его долговых обязательств и прогноза по кредитному рейтингу ООО «ПИК-Корпорация» ожидается не позднее календарного года с даты публикации настоящего пресс-релиза.

НКР не оказывало ООО «ПИК-Корпорация» дополнительных услуг.

Конфликтов интересов в процессе присвоения кредитных рейтингов ООО «ПИК-Корпорация» и его долговым обязательствам и определения прогноза по кредитному рейтингу ООО «ПИК-Корпорация» зафиксировано не было.

© 2024 ООО «НКР».

Ограничение ответственности

Все материалы, автором которых выступает общество с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР»), являются интеллектуальной собственностью ООО «НКР» и/или его лицензиаров и защищены законом. Представленная на сайте ООО «НКР» в сети Интернет информация предназначена для использования исключительно в ознакомительных целях.

Вся информация о присвоенных ООО «НКР» кредитных рейтингах и/или прогнозах по кредитным рейтингам, предоставленная на сайте ООО «НКР» в сети Интернет, получена ООО «НКР» из источников, которые, по его мнению, являются точными и надёжными. ООО «НКР» не осуществляет проверку представленной информации и не несёт ответственности за достоверность и полноту информации, предоставленной контрагентами или связанными с ними третьими лицами.

ООО «НКР» не несёт ответственности за любые прямые, косвенные, частичные убытки, затраты, расходы, судебные издержки или иного рода убытки или расходы (включая недополученную прибыль) в связи с любым использованием информации, автором которой является ООО «НКР».

Любая информация, являющаяся мнением кредитного рейтингового агентства, включая кредитные рейтинги и прогнозы по кредитным рейтингам, является актуальной на момент её публикации, не является гарантией получения прибыли и не служит призывом к действию, должна рассматриваться исключительно как рекомендация для достижения инвестиционных целей.

Кредитные рейтинги и прогнозы по кредитным рейтингам отражают мнение ООО «НКР» относительно способности рейтингуемого лица исполнять принятые на себя финансовые обязательства (кредитоспособность, финансовая надёжность, финансовая устойчивость) и/или относительно кредитного риска его отдельных финансовых обязательств или финансовых инструментов рейтингуемого лица на момент публикации соответствующей информации.

Воспроизведение и распространение информации, автором которой является ООО «НКР», любым способом и в любой форме запрещено, кроме как с предварительного письменного согласия ООО «НКР» и с учётом согласованных им условий. Использование указанной информации в нарушение указанных требований запрещено.

Любая информация, размещённая на сайте ООО «НКР», включая кредитные рейтинги и прогнозы по кредитным рейтингам, аналитические обзоры и материалы, методологии, запрещена к изменению, ранжированию.

Содержимое не может быть использовано для каких-либо незаконных или несанкционированных целей или целей, запрещённых законодательством Российской Федерации.

Кредитные рейтинги и прогнозы по кредитным рейтингам доступны на официальном сайте ООО «НКР» в сети Интернет.

Ключевые финансовые показатели млрд руб.- Базовая ОСК a+

- Peer-анализ —

- Стресс-тест —

- ОСК a+.ru

- Внешнее влияние +1 уровень

- Кредитный рейтинг AA-.ru

- Прогноз стабильный

о рейтингуемом лице: ООО «ПИК-Корпорация»