Рейтинговое агентство НКР повысило кредитный рейтинг ООО «АК БАРС СТРАХОВАНИЕ» (далее — «Ак Барс Страхование», «компания») с BBB.ru до A-.ru со стабильным прогнозом.

Резюме

- Повышение кредитного рейтинга «Ак Барс Страхование» обусловлено существенным укреплением риск-профиля и улучшением оценки эффективности операционной деятельности в 2021 году.

- В 2021 году страховая премия компании выросла на 35% в результате дальнейшего развития в высокомаржинальном сегменте страхования заёмщиков ключевого для бизнеса компании банка от несчастного случая.

- Нетто-убыточность компании стабильна на уровне около 20% благодаря структуре страхового портфеля компании.

- Оценки достаточности капитала и ликвидности активов находятся на высоких уровнях при низких рисках инвестиционной политики.

- Высокая вероятность экстраординарной поддержки со стороны единственного участника обуславливает присвоение «Ак Барс Страхованию» кредитного рейтинга на 3 уровня выше его ОСК.

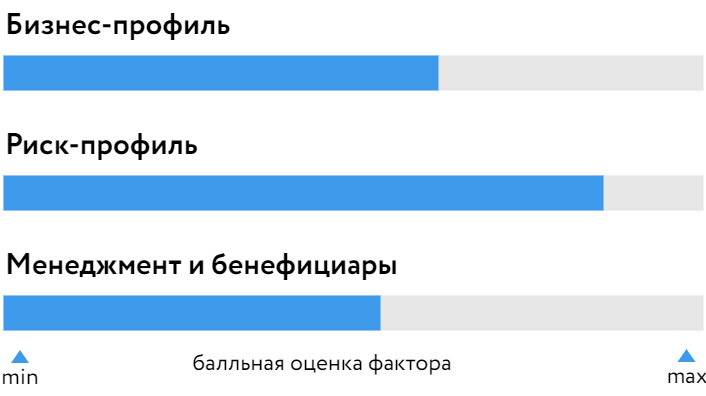

Структура БОСК

Информация о рейтингуемом лице

ООО «АК БАРС Страхование» (номер 3867 в Едином государственном реестре субъектов страхового дела (ЕГРССД) Банка России) — небольшая региональная страховая компания. Около 98% бизнеса сосредоточены в Республике Татарстан. По итогам 2021 года занимает на российском страховом рынке 56-е место в сегменте страхования иного, чем страхование жизни (non-life). Около 43% страхового портфеля составляют премии по страхованию от несчастного случая, 35% — страхование имущества физических лиц.

Обоснование рейтингового действия

Факторы, определившие повышение БОСК с bb- до bbb-

Высокая эффективность операционной деятельности, низкие позиции на рынке, слабая диверсификация

Оценка бизнес-профиля компании «Ак Барс Страхование» определяется высокими показателями эффективности операционной деятельности, низкими позициями на российском страховом рынке и слабой диверсификацией бизнеса.

Фактические результаты эффективности операционной деятельности в 2021 году оказались высокими, что привело к улучшению оценки эффективности и в совокупности с заметным укреплением риск-профиля (увеличение достаточности капитала и снижение рисков, связанных с инвестиционной политикой) обусловило повышение БОСК и кредитного рейтинга компании.

По итогам 2021 года ROE компании составила около 22%. НКР ожидает, что на горизонте прогнозирования (2022–2023 годы) «Ак Барс Страхование» будет поддерживать достигнутый в 2021 году уровень эффективности, учитывая стратегию развития в сегментах с невысокой убыточностью (страхование от несчастного случая, страхование имущества юридических и физических лиц). Историческая нетто-убыточность компании находится на уровне около 20%. В силу структуры страхового портфеля, а также тарифной политики компании данный показатель достаточно устойчив. НКР ожидает, что комбинированный коэффициент убыточности (ККУ) в 2021–2022 годах будет определяться влиянием административных и аквизиционных расходов.

По итогам 2021 года компания занимала 56-е место по объёму страховой премии среди страховщиков non-life в России, что соответствует неустойчивому положению на рынке согласно методологии НКР. Около 98% бизнеса сосредоточены в Республике Татарстан. На региональном уровне позиции компании по объёму страховой премии наиболее сильны в добровольном страховании гражданской ответственности

(1-е место), страхования от несчастного случая и страхования имущества физических лиц (2-е), страхования прочего имущества юридических лиц (5-е). По объёму страховых выплат в Татарстане «Ак Барс Страхование» в 2021 году занимало 2-е место в сегментах страхования имущества физических и юридических лиц и 3-е место в сегменте страхования от несчастного случая.

Диверсификация бизнеса оценивается как низкая в силу значительной концентрации бизнеса в Татарстане и высокой (около 26%) доли крупнейшего страхователя в общем объёме страховых премий. Позитивным фактором является существенная доля страховых премий, подписываемых через контролируемые каналы продаж. НКР отмечает наличие у компании собственной агентской сети, которая позволяет ей конкурировать с крупными федеральными компаниями в сегменте страхования имущества физических лиц на региональном рынке Татарстана.

Продуктовая диверсификация оценивается как средняя. В оценке учтён потенциал развития продуктовой линейки «Ак Барс Страхования».

Умеренно сильный риск-профиль

После вступления в силу новых регуляторных требований к достаточности капитала страховщиков в 2021 году менеджмент и участники компании «Ак Барс Страхование» переформатировали структуру её активов, тем самым укрепив риск-профиль.

Оценка риск-профиля обусловлена высокой достаточностью капитала по итогам 2021 года, низким уровнем риска, связанного с инвестиционной политикой, высокой ликвидностью активов, покрывающих краткосрочные (до 1 года) обязательства компании и отрицательной корректировкой вследствие повышенной концентрации на крупнейшей риск позиции.

По итогам 2021 года отношение скорректированного капитала к величине потенциальных рисков составляет 2,03, что соответствует высокой оценке согласно методологии НКР. При расчёте мы применили ряд корректировок капитала, в том числе отрицательные корректировки отложенных аквизиционных расходов, вложений в активы, связанные с акционером, и положительную корректировку в связи с перерасчётом страховых обязательств.

Высоколиквидные активы с учётом дисконтов за конвертацию в денежные средства в 3,65 раза превосходят краткосрочные обязательства компании, что позволяет охарактеризовать ликвидность активов как высокую.

Риск, связанный с инвестиционной политикой компании, оценивается как низкий. Определённые по методологии НКР активы с высоким уровнем риска составляют около 2% капитала.

Агентство отмечает повышенную концентрацию активов, приходящихся на крупнейшую риск-позицию, что обуславливает отрицательную корректировку оценки риск-профиля.

Низкие акционерные риски, консервативная оценка управления и стратегии

Акционерные риски оцениваются как низкие с учётом прозрачности структуры владения компанией и ожиданиями НКР, что такая структура сохранится в среднесрочной перспективе.

Агентство отмечает, что бизнес-модель компании ещё не проходила экономический цикл полностью и для проверки её устойчивости требуется время. Ужесточение конкуренции практически на всех направлениях деятельности может усложнить поддержание доходности капитала и потребовать существенной адаптации стратегии.

Стратегическое планирование, бизнес-процессы, корпоративное управление, практика раскрытия информации, управление рисками находятся на сопоставимых с небольшими региональными компаниями уровнях и имеют заметный потенциал дальнейшего развития.

Результаты применения модификаторов

По мнению НКР, уровень БОСК в полной мере отражает специфику бизнеса компании «Ак Барс Страхование». С учётом возможностей материнской компании бизнес-модель в минимальной степени подвержена регуляторным рискам. Сравнительный анализ страховых компаний сопоставимого масштаба и специализации, обладающих схожим уровнем собственной кредитоспособности, показал, что применение корректировки к БОСК не требуется.

После применения модификаторов ОСК установлена на уровне bbb-.ru.

Оценка вероятности экстраординарной поддержки

В соответствии с методологией НКР в качестве поддерживающего лица рассматривается единственный участник (ОСК на уровне a-.ru).

НКР исходит из умеренной оценки значимости компании для поддерживающего лица и очень высокой оценки качества контроля и механизмов влияния поддерживающего лица. При оценке значимости мы отмечаем небольшие размеры компании «Ак Барс Страхование» и невысокий, хотя имеющий потенциал роста уровень интеграции с акционером. Тем не менее мы учитываем факты предоставления компании экстраординарной поддержки в прошлом. Кроме того, мы отмечаем существенное влияние акционера на деятельность компании, включая возможности смены топ-менеджмента, изменения стратегии, корректировки финансового плана, а также наличие действенных механизмов, позволяющих проводить мониторинг финансового состояния компании. С учётом размеров бизнеса поддерживающего лица и «Ак Барс Страхования» финансовый ресурс поддерживающего лица оценивается как значительный.

Указанные факторы обуславливают присвоение компании «Ак Барс Страхование» кредитного рейтинга A-.ru — на три ступени выше её ОСК.

Факторы, способные привести к изменению рейтинга

К повышению кредитного рейтинга компании «Ак Барс Страхование» могут привести укрепление рыночных позиций при сохранении высокой эффективности операционной деятельности и усилении диверсификации бизнеса

К снижению кредитного рейтинга или ухудшению прогноза по нему могут привести ослабление стратегической значимости компании для единственного участника либо потеря им акционерного или операционного контроля, а также ослабление эффективности операционной деятельности компании или её риск-профиля.

Регуляторное раскрытие

При присвоении кредитного рейтинга ООО «АК БАРС СТРАХОВАНИЕ» использовались Методология присвоения кредитных рейтингов по национальной шкале для Российской Федерации страховым организациям, Основные понятия, используемые Обществом с ограниченной ответственностью «Национальные Кредитные Рейтинги» в Методологической и Рейтинговой деятельности и Оценка внешнего влияния при присвоении кредитных рейтингов по национальной шкале для Российской Федерации. Кредитный рейтинг присвоен по национальной рейтинговой шкале.

Кредитный рейтинг ООО «АК БАРС СТРАХОВАНИЕ» был впервые опубликован 07.07.2020 г.

Присвоение кредитного рейтинга и определение прогноза по кредитному рейтингу основываются на информации, предоставленной ООО «АК БАРС Страхование», а также на данных и материалах, взятых из публичных источников. Рейтинговый анализ был проведён с использованием консолидированной финансовой отчётности по ОСБУ, МСФО и отчётности, составленной в соответствии с требованиями Положения Банка России от 28 декабря 2015 г. № 526-П «Отраслевой стандарт бухгалтерского учёта „Порядок составления бухгалтерской (финансовой) отчётности страховых организаций и обществ взаимного страхования“», Указания Банка России от 25 октября 2017 г. № 4584-У «О формах, сроках и порядке составления и представления в Банк России отчётности, необходимой для осуществления контроля и надзора в сфере страховой деятельности, и статистической отчётности страховщиков, а также формах, сроках и порядке представления в Банк России бухгалтерской (финансовой) отчётности страховщиков» и Указания Банка России от 3 февраля 2021 г. № 5724-У «О формах, сроках и порядке составления и представления в Банк России отчётности страховщиков».

Фактов и событий, позволяющих усомниться в корректности и достоверности предоставленных данных, зафиксировано не было. Кредитный рейтинг является запрошенным, ООО «АК БАРС СТРАХОВАНИЕ» принимало участие в процессе присвоения кредитного рейтинга.

Пересмотр кредитного рейтинга и прогноза по кредитному рейтингу ожидается не позднее календарного года с даты публикации настоящего пресс-релиза.

НКР не оказывало ООО «АК БАРС СТРАХОВАНИЕ» дополнительных услуг.

Конфликтов интересов в процессе присвоения кредитного рейтинга и определении прогноза по кредитному рейтингу ООО «АК БАРС СТРАХОВАНИЕ» зафиксировано не было.

© 2022 ООО «НКР».

Ограничение ответственности

Все материалы, автором которых выступает Общество с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР»), являются интеллектуальной собственностью ООО «НКР» и/или его лицензиаров и защищены законом. Представленная на сайте ООО «НКР» в сети Интернет информация предназначена для использования исключительно в ознакомительных целях.

Вся информация о присвоенных ООО «НКР» кредитных рейтингах и/или прогнозах по кредитным рейтингам, предоставленная на сайте ООО «НКР» в сети Интернет, получена ООО «НКР» из источников, которые, по его мнению, являются точными и надёжными. ООО «НКР» не осуществляет проверку представленной информации и не несёт ответственности за достоверность и полноту информации, предоставленной контрагентами или связанными с ними третьими лицами.

ООО «НКР» не несёт ответственности за любые прямые, косвенные, частичные убытки, затраты, расходы, судебные издержки или иного рода убытки или расходы (включая недополученную прибыль) в связи с любым использованием информации, автором которой является ООО «НКР».

Любая информация, являющаяся мнением кредитного рейтингового агентства, включая кредитные рейтинги и прогнозы по кредитным рейтингам, является актуальной на момент её публикации, не является гарантией получения прибыли и не служит призывом к действию, должна рассматриваться исключительно как рекомендация для достижения инвестиционных целей.

Кредитные рейтинги и прогнозы по кредитным рейтингам отражают мнение ООО «НКР» относительно способности рейтингуемого лица исполнять принятые на себя финансовые обязательства (кредитоспособность, финансовая надёжность, финансовая устойчивость) и/или относительно кредитного риска его отдельных финансовых обязательств или финансовых инструментов рейтингуемого лица на момент публикации соответствующей информации.

Воспроизведение и распространение информации, автором которой является ООО «НКР», любым способом и в любой форме запрещено, кроме как с предварительного письменного согласия ООО «НКР» и с учётом согласованных им условий. Использование указанной информации в нарушение указанных требований запрещено.

Любая информация, размещённая на сайте ООО «НКР», включая кредитные рейтинги и прогнозы по кредитным рейтингам, аналитические обзоры и материалы, методологии, запрещена к изменению, ранжированию.

Содержимое не может быть использовано для каких-либо незаконных или несанкционированных целей или целей, запрещённых законодательством Российской Федерации.

Кредитные рейтинги и прогнозы по кредитным рейтингам доступны на официальном сайте ООО «НКР» в сети Интернет.

Ключевые финансовые показатели млн руб. или %- Базовая ОСК bbb-

- Peer-анализ —

- ОСК bbb-.ru

- Экстраординарная поддержка +3 уровня

- Кредитный рейтинг A-.ru

- Прогноз стабильный

о рейтингуемом лице: ООО «АК БАРС СТРАХОВАНИЕ»

- Номер в ЕГРССД: 3867