Рейтинговое агентство НКР присвоило АО «СТМ» (далее также — «компания») кредитный рейтинг A+.ru со стабильным прогнозом.

Резюме

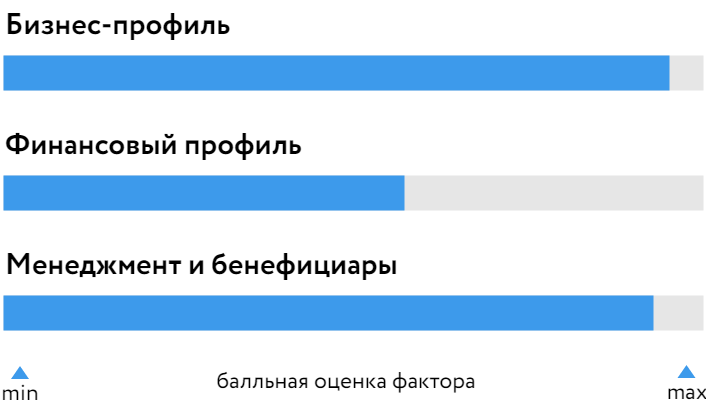

- Оценка бизнес-профиля обусловлена лидирующими позициями СТМ на российском рынке железнодорожного машиностроения, устойчивостью основного рынка присутствия, долгосрочной контрактной базой как по производственному, так и по сервисному дивизионам.

- Положительное влияние на базовую оценку собственной кредитоспособности компании оказывают новый механизм ценообразования, предусматривающий нормативный уровень доходности и компенсацию роста себестоимости; увеличение спроса на новую железнодорожную технику и расширение инвестиционных программ крупнейших заказчиков.

- Оценку финансового профиля поддерживают высокий запас прочности по обслуживанию долга, умеренно высокая ликвидность и умеренная операционная рентабельность.

- Давление на оценку финансового профиля оказывают невысокие оценки структуры фондирования и долговой нагрузки — в 2023 году совокупный долг превысил операционную прибыль до вычета амортизации основных средств и нематериальных активов (OIBDA) в 5,2 раза.

- Долгосрочная публичная история обращения облигаций СТМ и других компаний группы на открытом рынке, высокое качество корпоративного управления и стратегического планирования, прозрачность финансовой отчётности, положительные кредитная история и платёжная дисциплина позитивно сказываются на оценке фактора «Менеджмент и бенефициары».

Структура БОСК

Информация о рейтингуемом лице

Акционерное общество «Синара — Транспортные Машины» входит в группу компаний СТМ. СТМ является ключевым поставщиком локомотивов, электропоездов, железнодорожной техники и сопутствующих услуг. Предприятия, входящие в СТМ, работают во всех федеральных округах России. Реализация продукции и услуг сфокусирована на локальном рынке, при этом часть продукции поставляется на экспорт (около 8% по итогам 2023 года).

Обоснование рейтингового действия

Факторы, определяющие уровень БОСК: a+

Лидирующие позиции на устойчивом рынке

Систематический риск бизнес-профиля СТМ оценивается как низкий в силу значительных позиций компании на устойчивом основном рынке — железнодорожного машиностроения.

На фоне увеличения спроса на новую железнодорожную технику агентство позитивно оценивает потенциал дальнейшего роста рынков присутствия СТМ, что обусловлено расширением инвестиционных программ ключевого заказчика. Положительное влияние на оценку бизнес-профиля оказывает новый механизм ценообразования, предусматривающий нормативный уровень доходности и компенсацию возросшей себестоимости. Механизм введён в действие российским правительством в 2023 году.

СТМ характеризуют низкая чувствительность финансово-производственных показателей к росту цен на ключевые компоненты затрат, высокая локализация ключевой номенклатуры продукции силами собственного инжинирингового центра, умеренная концентрация активов, низкая доля крупнейшего поставщика в структуре поставок. Компании присуща высокая концентрация выручки на крупнейшем клиенте, что обусловлено исторически сложившейся структурой российского железнодорожного рынка.

Высокая долговая нагрузка при умеренном уровне рентабельности и ликвидности

Долговая нагрузка (совокупный долг/OIBDA) СТМ за 2023 год сократилась с 8,1 до 5,2 раза вследствие опережающего роста OIBDA над ростом совокупного долга. При этом отношение чистого долга к EBITDA на 31.12.2023 г. составило 2,7.Совокупный долг на 31.12.2023 г. состоял из облигаций (55%), долгосрочных (17%) и краткосрочных (20%) кредитов и займов, а также обязательств по аренде (7%). Агентство в составе долга учитывало внебалансовые обязательства в объёме, предусмотренном методологией (1% совокупного долга). График погашения долга не имеет значительных пиковых выплат. Агентство ожидает снижения долговой нагрузки в среднесрочной перспективе, главным образом благодаря дальнейшему росту операционной прибылиСТМ.

Запас прочности по обслуживанию долга находится на высоком уровне: покрытие краткосрочных обязательств и процентов по кредитам и займам СТМ операционной прибылью (OIBDA) и остатков денежных средств на счетах компании значительно выросли за 2023 год — с 1,1 на 31.12.2022 г. до 2,6 на 31.12.2023 г., что объясняется значительными остатками денежных средств на начало отчётного периода и существенным ростом операционной прибыли до вычета амортизации основных средств и нематериальных активов в 2023 году.

Агентство оценивает ликвидность компании как умеренно высокую: с учётом невыбранных лимитов по кредитным линиям банков показатель текущей ликвидности составлял 113% на 31.12.2023 г., показатель абсолютной ликвидности — 61%.

В соответствии с методологией агентства рентабельность СТМ оценивается как умеренная. В то же время НКР отмечает рост маржинальности по OIBDA в 2023 году с 7% до 10% в связи с индексацией цен на продукцию по новой методике, благодаря которой агентство ожидает дальнейшего увеличения маржинальности в 2024–2026 годах.

Фондирование СТМ преимущественно осуществляется за счёт заёмных средств: собственный капитал на 31.12.2023 г. составлял 18% пассивов. По оценкам НКР, в 2024 году доля капитала в пассивах СТМ увеличится, поскольку рост собственного капитала будет опережать рост активов.

Низкие акционерные риски и прозрачность отчётности

Акционерных конфликтов не выявлено, акционерная структура оценивается как прозрачная для НКР. По имеющимся в распоряжении НКР данным, каких-либо существенных изменений в структуре собственности СТМ в ближайшее время не ожидается.

Корпоративное управление и стратегическое планирование СТМ находятся на высоком уровне. Политика управления ликвидностью носит консервативный характер. Компания сохраняет практику подготовки и раскрытия финансовой отчётности по МСФО два раза в год. НКР учитывает в оценке долгосрочную публичную историю обращения облигаций дочерних обществ АО «СТМ» на открытом рынке.

СТМ характеризуется положительной кредитной историей и высокой платёжной дисциплиной.

Результаты применения модификаторов

Стресс-тестирование в условиях негативных рыночных тенденций (макрофинансовый стресс, негативные события в отрасли функционирования компании) не оказало существенного влияния на уровень БОСК компании.

После применения модификаторов ОСК установлена на уровне а+.ru.

Оценка внешнего влияния

НКР не учитывает вероятность экстраординарной поддержки со стороны ключевых бенефициаров.

Кредитный рейтинг АО «СТМ» соответствует ОСК и установлен на уровне А+.ru.

Факторы, способные привести к изменению рейтинга

К повышению кредитного рейтинга или улучшению прогноза могут привести рост операционной рентабельности, улучшение показателей долговой нагрузки, ликвидности и структуры фондирования.

Кредитный рейтинг может быть снижен, или прогноз может быть ухудшен в случае значительного ослабления конъюнктуры на рынке железнодорожного машиностроения; существенного ухудшения показателей рентабельности и обслуживания долга; расторжения договоров на поставку и сервисное обслуживание железнодорожной техники в связи с форс-мажорными обстоятельствами.

Регуляторное раскрытие

При присвоении кредитного рейтинга АО «СТМ» использовались Методология присвоения кредитных рейтингов по национальной шкале для Российской Федерации нефинансовым компаниям, Основные понятия, используемые Обществом с ограниченной ответственностью «Национальные Кредитные Рейтинги» в Методологической и Рейтинговой деятельности, и Оценка внешнего влияния при присвоении кредитных рейтингов по национальной шкале для Российской Федерации. Кредитный рейтинг присвоен по национальной рейтинговой шкале.

Присвоение кредитного рейтинга и определение прогноза по кредитному рейтингу основываются на информации, предоставленной АО «СТМ», а также на данных и материалах, взятых из публичных источников.

Фактов и событий, позволяющих усомниться в корректности и достоверности предоставленных данных, зафиксировано не было. Кредитный рейтинг присваивается впервые и является запрошенным, АО «СТМ» принимало участие в процессе присвоения кредитного рейтинга.

Пересмотр кредитного рейтинга и прогноза по кредитному рейтингу ожидается не позднее календарного года с даты публикации настоящего пресс-релиза.

НКР не оказывало АО «СТМ» дополнительных услуг.

Конфликтов интересов в процессе присвоения кредитного рейтинга и определения прогноза по кредитному рейтингу АО «СТМ» зафиксировано не было.

© 2024 ООО «НКР».

Ограничение ответственности

Все материалы, автором которых выступает Общество с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР»), являются интеллектуальной собственностью ООО «НКР» и/или его лицензиаров и защищены законом. Представленная на сайте ООО «НКР» в сети Интернет информация предназначена для использования исключительно в ознакомительных целях.

Вся информация о присвоенных ООО «НКР» кредитных рейтингах и/или прогнозах по кредитным рейтингам, предоставленная на сайте ООО «НКР» в сети Интернет, получена ООО «НКР» из источников, которые, по его мнению, являются точными и надёжными. ООО «НКР» не осуществляет проверку представленной информации и не несёт ответственности за достоверность и полноту информации, предоставленной контрагентами или связанными с ними третьими лицами.

ООО «НКР» не несёт ответственности за любые прямые, косвенные, частичные убытки, затраты, расходы, судебные издержки или иного рода убытки или расходы (включая недополученную прибыль) в связи с любым использованием информации, автором которой является ООО «НКР».

Любая информация, являющаяся мнением кредитного рейтингового агентства, включая кредитные рейтинги и прогнозы по кредитным рейтингам, является актуальной на момент её публикации, не является гарантией получения прибыли и не служит призывом к действию, должна рассматриваться исключительно как рекомендация для достижения инвестиционных целей.

Кредитные рейтинги и прогнозы по кредитным рейтингам отражают мнение ООО «НКР» относительно способности рейтингуемого лица исполнять принятые на себя финансовые обязательства (кредитоспособность, финансовая надёжность, финансовая устойчивость) и/или относительно кредитного риска его отдельных финансовых обязательств или финансовых инструментов рейтингуемого лица на момент публикации соответствующей информации.

Воспроизведение и распространение информации, автором которой является ООО «НКР», любым способом и в любой форме запрещено, кроме как с предварительного письменного согласия ООО «НКР» и с учётом согласованных им условий. Использование указанной информации в нарушение указанных требований запрещено.

Любая информация, размещённая на сайте ООО «НКР», включая кредитные рейтинги и прогнозы по кредитным рейтингам, аналитические обзоры и материалы, методологии, запрещена к изменению, ранжированию.

Содержимое не может быть использовано для каких-либо незаконных или несанкционированных целей или целей, запрещённых законодательством Российской Федерации.

Кредитные рейтинги и прогнозы по кредитным рейтингам доступны на официальном сайте ООО «НКР» в сети Интернет.

Ключевые финансовые показатели млн руб.- Базовая ОСК a+

- ОСК a+.ru

- Внешнее влияние —

- Кредитный рейтинг A+.ru

- Прогноз стабильный

о рейтингуемом лице: АО «СТМ»