Рейтинговое агентство НКР подтвердило кредитный рейтинг АО им. Т. Г. Шевченко (далее —

«АО им. Т. Г. Шевченко», «компания») на уровне BB+.ru со стабильным прогнозом.

Резюме

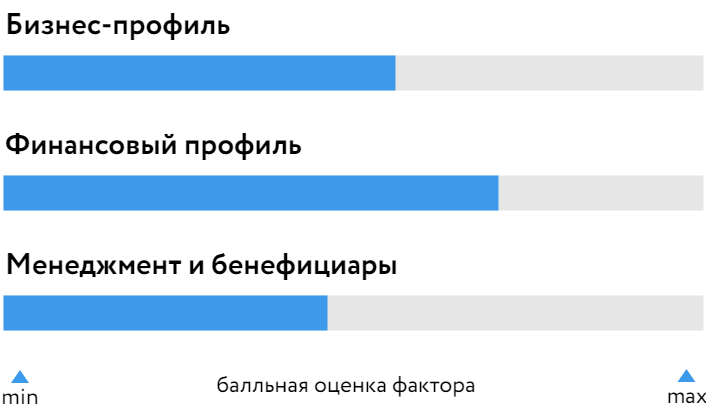

- Базовую оценку собственной кредитоспособности (БОСК) компании поддерживает умеренная оценка бизнес-профиля на фоне укрепления финансового профиля за счет улучшения долговой нагрузки и запаса прочности по обслуживанию долга при росте операционных показателей в 2023 году.

- Оценку систематического риска бизнес-профиля сдерживают невысокие рыночные позиции АО им. Т. Г. Шевченко в российской зерновой отрасли, отраслевые риски природного характера и волатильность цен на сельскохозяйственную продукцию.

- Высокая оценка специфического риска обусловлена разнообразием производимой сельхозпродукции, значительной диверсификацией поставщиков и умеренной концентрацией активов.

- Оценку фактора «Менеджмент и бенефициары» определяют положительная деловая репутация и прозрачная история бизнеса компании.

- Сдерживающее влияние на рейтинг оказывают отсутствие отчётности по МСФО и долгосрочного стратегического планирования, недостаточная регламентация корпоративного управления и управления рисками.

- Рейтинг по-прежнему учитывает меньший запас прочности группы связанных компаний в части ликвидности и обслуживания долга, а также займы, выданные АО им. Т. Г. Шевченко другим компаниям группы.

Структура БОСК

Информация о рейтингуемом лице

АО им. Т. Г. Шевченко — сельскохозяйственное предприятие, занимающееся выращиванием и производством сельскохозяйственной продукции в Краснодарском крае с 2004 года. Входит в группу компаний «Центр» наряду с сельхозпроизводителем ООО «Маныч-Агро», водным зерновым терминалом ООО «Терминал» и головной компанией ООО «ПКФ «НБ-Центр». Компания преимущественно выращивает сахарную свёклу (48% выручки), озимую пшеницу (31% выручки), кукурузу (14%) и прочие культуры. Посевные площади группы составляют 23,3 тыс. га, из них 59% приходится на АО им. Т. Г. Шевченко. В распоряжении компании также имеются два напольных склада для постоянного хранения.

Обоснование рейтингового действия

Факторы, определившие уровень БОСК: bbb-

Невысокие рыночные позиции и умеренный потенциал роста рынков

Низкие оценки систематического риска бизнес-профиля обусловлены значительными рисками природного характера, присущими сельскому хозяйству. Отчасти эти риски компенсируются высокими темпами роста рынка сельхозпродукции и удорожанием продовольствия на фоне сложной геополитической ситуации в мире. Ключевой для компании риск неурожая, тем не менее, частично сглаживается благоприятными климатическими условиями и плодородностью почв в Краснодарском крае.

В то же время оценка систематического риска ограничена невысокими рыночными позициями группы на российском рынке зерновых в целом и высокой фрагментированностью рынка, а динамика цен напрямую коррелирует с объёмами урожаев в России.

По мнению НКР, сохраняется умеренный потенциал роста бизнеса компании как за счёт покупки новых сельскохозяйственных земель в Краснодарском крае или соседних регионах, так и за счёт увеличения доли продукции с добавленной стоимостью (мука, масложировая продукция). В настоящее время доля продуктов с добавленной стоимостью по растениеводству по-прежнему невелика.

Высокую оценку специфического риска обеспечивают разнообразие номенклатуры выращиваемых сельхозкультур, диверсификация поставщиков удобрений, посадочного материала, а также опыт работы аграриев и эффективность использования земель. АО им. Т. Г. Шевченко реализует продукцию на локальном рынке, при этом рынки сбыта группы компаний отличаются значительной географической диверсификацией (на экспортные поставки головной компании приходится порядка 70% выручки). НКР отмечает повышение концентрации на крупнейшем покупателе в рамках законтрактованности продукции с коротким сроком годности.

Агентство по-прежнему учитывает в оценке бизнес-профиля риски, связанные с санкциями и уходом из России поставщиков сельхозтехники, комплектующих и посадочных материалов. Однако на текущий момент компания готова к севу 2025 года, обеспечена средствами защиты растений и не испытывает затруднений с поставками посадочного материала.

Сокращение долговой нагрузки при сильных показателях рентабельности бизнеса

Рост оценок финансового профиля компании обусловлен снижением долговой нагрузки и повышением запаса прочности по обслуживанию долга в результате увеличения OIBDA в 2023 году на 32% и сокращения совокупного долга на 29%.

Долговая нагрузка (отношение совокупного долга к OIBDA) сократилась с 2,3 на конец 2022 года до 1,2 на конец 2023 года. В 2024 году НКР ожидает дальнейшего снижения долговой нагрузки — до 0,9 с учётом консервативных ожиданий в отношении результатов операционной деятельности и погашения части облигационных займов. На конец 2023 года совокупный долг состоял в основном из облигаций (59,3% обязательств) и кредитов (40,3%, преимущественно полученных по программе Минсельхоза под сниженную процентную ставку), остальное — аренда.

Запас прочности по обслуживанию долга за 2023 год вырос, в том числе потому, что компания зафиксировала положительное сальдо по операционной деятельности в размере 337 млн руб. в результате погашения дебиторской задолженности за 2022 год и возврата части налога на прибыль. Покрытие процентных расходов операционной прибылью (OIBDA) в прошлом году составило 4,8. В рамках оценки FCF (свободного денежного потока до уплаты процентов) учтены значительные капитальные затраты на покупку сельскохозяйственных земель и техники.

За 2023 год улучшилась и ликвидность компании, что также позитивным образом сказалось на оценке финансового профиля. На 31.12.2023 г. покрытие текущих обязательств денежными средствами составило 17% (годом ранее — 0,5%). НКР отмечает, что благодаря увеличению товарных остатков готовой продукции и одновременному сокращению текущих обязательств показатель текущей ликвидности, скорректированный с учётом займов, выданных аффилированным сторонам, вырос с 65% до 180%. Агентство также принимает во внимание пиковые погашения долга (в частности, ряда выпусков облигаций и краткосрочных займов) в текущем году. Погашение обязательств во второй половине 2024 года планируется за счёт поступлений от реализации растениеводческой продукции.

Оценку финансового профиля АО им. Т. Г. Шевченко также поддерживают сильные показатели рентабельности и маржинальности бизнеса и высокие оценки структуры фондирования. В 2023 году рентабельность по OIBDA поднялась до 49%, а рентабельность активов по чистой прибыли — до 15%. Собственный капитал, скорректированный на выданные аффилированным сторонам займы, на конец 2023 года составлял 65% пассивов.

Прозрачная структура владения и низкая оценка корпоративного управления

Акционерные риски АО им. Т. Г. Шевченко оцениваются как низкие. Репутация конечного бенефициара положительно влияет на оценку фактора с учётом долгосрочной истории развития бизнеса и повышением публичности компании в связи с обращением облигаций на финансовом рынке. Акционерных конфликтов не выявлено.

Агентство учитывает в анализе недостаточную регламентацию системы корпоративного управления, системы управления рисками, краткосрочный характер стратегического планирования и отдельные недочёты в нём. Сдерживающим фактором также является отсутствие финансовой отчётности по международным стандартам (МСФО) и регламентированной политики управления рисками.

Компания имеет долгосрочную положительную кредитную историю, а также положительную платёжную дисциплину по уплате обязательств в рамках кредиторской задолженности, по налоговым платежам в бюджет и внебюджетные фонды и по выплате зарплаты сотрудникам.

Результаты применения модификаторов

Стресс-тестирование в условиях негативных рыночных тенденций (макрофинансовый стресс, негативные события в отрасли, где работает компания) не оказало существенного влияния на уровень БОСК.

С учётом влияния модификаторов ОСК установлена на уровне bbb-.ru.

Оценка внешнего влияния

НКР по-прежнему учитывает риски ухудшения показателей финансового профиля АО им. Т. Г. Шевченко из-за перетока средств, включая поступления от размещения облигаций, в пользу группы связанных компаний. О такой практике свидетельствует наличие аффилированных займов, выданных ранее материнской компании для поддержания торгово-хозяйственной деятельности, включая экспортные и закупочные операции.

В соответствии с методологией агентство не учитывает вероятность экстраординарной поддержки со стороны ключевого бенефициара.

С учётом указанных факторов кредитный рейтинг АО им. Т. Г. Шевченко устанавливается на 1 ступень ниже его ОСК, на уровне BB+.ru.

Факторы, способные привести к изменению рейтинга

К повышению кредитного рейтинга или улучшению прогноза могут привести рост доли рынка за счёт покупки новых сельскохозяйственных земель и развития производства продукции с добавленной стоимостью, увеличение ликвидности, а также повышение качества корпоративного управления благодаря подготовке отчётности по МСФО и нивелирование рисков ухудшения показателей финансового профиля из-за перетока средств в пользу группы связанных компаний.

Кредитный рейтинг может быть снижен, или прогноз может быть ухудшен в случае снижения валового сбора сельскохозяйственных культур вследствие сокращения земельного банка или неэффективности технологии выращивания сельхозкультур либо ослабления экономической активности, которые отрицательно скажутся на показателях долговой нагрузки, обслуживания долга, операционной рентабельности компании и группы в целом.

Регуляторное раскрытие

При присвоении кредитного рейтинга АО им. Т. Г. Шевченко использовались Методология присвоения кредитных рейтингов по национальной шкале для Российской Федерации нефинансовым компаниям, Основные понятия, используемые Обществом с ограниченной ответственностью «Национальные Кредитные Рейтинги» в Методологической и Рейтинговой деятельности, и Оценка внешнего влияния при присвоении кредитных рейтингов по национальной шкале для Российской Федерации. Кредитный рейтинг присвоен по национальной рейтинговой шкале.

Кредитный рейтинг АО им. Т. Г. Шевченко был впервые опубликован 20.07.2022 г.

Присвоение кредитного рейтинга и определение прогноза по кредитному рейтингу основываются на информации, предоставленной АО им. Т. Г. Шевченко, а также на данных и материалах, взятых из публичных источников.

Фактов и событий, позволяющих усомниться в корректности и достоверности предоставленных данных, зафиксировано не было. Кредитный рейтинг является запрошенным, АО им. Т. Г. Шевченко принимало участие в процессе присвоения кредитного рейтинга.

Пересмотр кредитного рейтинга и прогноза по кредитному рейтингу ожидается не позднее календарного года с даты публикации настоящего пресс-релиза.

НКР не оказывало АО им. Т. Г. Шевченко дополнительных услуг.

Конфликтов интересов в процессе присвоения кредитного рейтинга и определения прогноза по кредитному рейтингу АО им. Т. Г. Шевченко зафиксировано не было.

© 2024 ООО «НКР».

Ограничение ответственности

Все материалы, автором которых выступает Общество с ограниченной ответственностью «Национальные Кредитные Рейтинги» (далее — ООО «НКР»), являются интеллектуальной собственностью ООО «НКР» и/или его лицензиаров и защищены законом. Представленная на сайте ООО «НКР» в сети Интернет информация предназначена для использования исключительно в ознакомительных целях.

Вся информация о присвоенных ООО «НКР» кредитных рейтингах и/или прогнозах по кредитным рейтингам, предоставленная на сайте ООО «НКР» в сети Интернет, получена ООО «НКР» из источников, которые, по его мнению, являются точными и надёжными. ООО «НКР» не осуществляет проверку представленной информации и не несёт ответственности за достоверность и полноту информации, предоставленной контрагентами или связанными с ними третьими лицами.

ООО «НКР» не несёт ответственности за любые прямые, косвенные, частичные убытки, затраты, расходы, судебные издержки или иного рода убытки или расходы (включая недополученную прибыль) в связи с любым использованием информации, автором которой является ООО «НКР».

Любая информация, являющаяся мнением кредитного рейтингового агентства, включая кредитные рейтинги и прогнозы по кредитным рейтингам, является актуальной на момент её публикации, не является гарантией получения прибыли и не служит призывом к действию, должна рассматриваться исключительно как рекомендация для достижения инвестиционных целей.

Кредитные рейтинги и прогнозы по кредитным рейтингам отражают мнение ООО «НКР» относительно способности рейтингуемого лица исполнять принятые на себя финансовые обязательства (кредитоспособность, финансовая надёжность, финансовая устойчивость) и/или относительно кредитного риска его отдельных финансовых обязательств или финансовых инструментов рейтингуемого лица на момент публикации соответствующей информации.

Воспроизведение и распространение информации, автором которой является ООО «НКР», любым способом и в любой форме запрещено, кроме как с предварительного письменного согласия ООО «НКР» и с учётом согласованных им условий. Использование указанной информации в нарушение указанных требований запрещено.

Любая информация, размещённая на сайте ООО «НКР», включая кредитные рейтинги и прогнозы по кредитным рейтингам, аналитические обзоры и материалы, методологии, запрещена к изменению, ранжированию.

Содержимое не может быть использовано для каких-либо незаконных или несанкционированных целей или целей, запрещённых законодательством Российской Федерации.

Кредитные рейтинги и прогнозы по кредитным рейтингам доступны на официальном сайте ООО «НКР» в сети Интернет.

Финансовые показатели: млн руб.- Базовая ОСК bbb-

- Стресс-тест —

- ОСК bbb-.ru

- Внешнее влияние –1 уровень

- Кредитный рейтинг BB+.ru

- Прогноз стабильный

о рейтингуемом лице: АО им. Т. Г. Шевченко